Удовлетворено требование о признании недействительными решения ИФНС, поскольку пункт 2 ст. 50 НК РФ запрещает налагать штрафы на правопреемника реорганизованного юридического лица за налоговые правонарушения, совершенные данным реорганизованным лицом до завершения его реорганизации

ДЕСЯТЫЙ АРБИТРАЖНЫЙ АПЕЛЛЯЦИОННЫЙ СУД

ПОСТАНОВЛЕНИЕ

от 2011 г. по делу N А41

Резолютивная часть постановления объявлена 2011 года

Постановление изготовлено в полном объеме 2011 года

Десятый арбитражный апелляционный суд в составе:

председательствующего судьи

судей

при ведении протокола судебного заседания:

при участии в заседании:

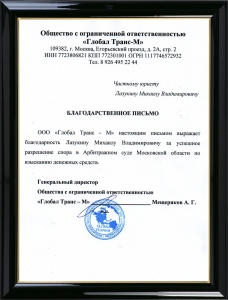

от истца (заявителя) (ИНН: ОГРН:): Лазукин М.В. - доверенность от б/н,

от ответчика (должника): от МРИ ФНС России N по Московской области от УФНС России по Московской области

рассмотрев в судебном заседании апелляционную жалобу Межрайонной инспекции ФНС России N по Московской области на решение Арбитражного суда Московской области от 2010 по делу N А41-, принятое судьей по заявлению ООО "" к МРИ ФНС России N по Московской области, Управлению Федеральной налоговой службы по Московской области о признании недействительными решений,

установил:

Общество с ограниченной ответственностью "" обратилось в Арбитражный суд Московской области с заявлением о признании недействительными решения Межрайонной инспекции ФНС России N по Московской области (далее - Инспекция) от о привлечении к ответственности за совершение налогового правонарушения и решения Управления ФНС России по Московской области (далее - Управление) от вынесенного по апелляционной жалобе ООО "" на решение Межрайонной ИФНС России N по Московской области.

Решением Арбитражного суда Московской области от по делу А41 заявленные обществом требования удовлетворены.

Законность и обоснованность решения суда первой инстанции проверяются по апелляционной жалобе Инспекции, в которой она просит решение суда отменить, принять по делу новый судебный акт. В обоснование своей позиции Инспекция указывает, что обществом занижена налогооблагаемая база по налогу на прибыль организаций, поскольку расходы субагента документально не подтверждены (не представлены расписки граждан), не осуществлено финансирование принципалом (ЗАО "") в адрес заявителя в сумме 53 600 000 руб. Представление в налоговый орган только одних отчетов агента не может являться доказательством произведенных расходов. Также Инспекция указывает, что выплата вознаграждения субагенту в сумме 10 000 руб. должна быть произведена, в соответствиями с условиями договора N б/н от , принципалом - ЗАО "".

Заслушав пояснения сторон, исследовав материалы дела, изучив доводы апелляционной жалобы, апелляционный суд считает, что апелляционная жалоба удовлетворению не подлежит.

Материалами дела установлено: решением Межрайонной ИФНС России N по Московской области N от назначена выездная налоговая проверка ООО "" по вопросу соблюдения законодательства о налогах и сборах за период с 01 января 2005 года по 31 декабря 2007 года, по вопросу соблюдения законодательства по налогу на доходы физических лиц с 01 января 2005 года по 16 сентября 2008 года, законодательства о применении ККТ, порядке ведения кассовых операций и условий работы с денежной наличностью, валютного законодательства РФ, законодательства о ценных бумагах, обеспечение проведение обязательного аудита, соблюдение миграционного законодательства за период с 01.01.2005 года по 16.09.2008.

ООО "" 19.05.2009 снято с налогового учета в связи с реорганизацией в форме присоединения к ООО "". Правопреемником ООО "" является ООО "" ОГРН ИНН, КПП , ООО "" состоит на учете в Межрайонной инспекции Федеральной налоговой службы N по Владимирской области.

По результатам проверки составлен акт N от 14.07.2009 и вынесено решение от 31.08.2009 N о привлечении к ответственности за совершение налогового правонарушения, в соответствии с которым налогоплательщику доначислен налог на прибыль в сумме 9 011 353 руб., пени по налогу на прибыль в сумме 3 011 038 руб., также заявитель привлечен к налоговой ответственности, предусмотренной п. 1 ст. 122 и ст. 126 Налогового кодекса РФ в виде штрафа в общей сумме 1 838 431 руб.

Заявитель, не согласившись с решением Межрайонной ИФНС России N по Московской области, 18.09.2009 года обратился в Управление ФНС по Московской области с апелляционной жалобой. Решением Управления ФНС по Московской области от 27.11.2009 N апелляционная жалоба ООО "" оставлена без удовлетворения, а обжалуемое решение Инспекции без изменения.

Не согласившись с решением Межрайонной ИФНС России N по Московской области от 31.08.2009 N о привлечении к ответственности за совершение налогового правонарушения и решением Управления ФНС России по Московской области от 27.11.2009 N , заявитель обратился в Арбитражный суд Московской области с заявлением.

В качестве оснований для доначисления налога на прибыль на сумму 9 011 353 руб., пени в сумме 3 011 038 руб., штрафных санкций в общей сумме 1 838 431 руб. послужил вывод налогового органа о получении налогоплательщиком внереализационного дохода в виде безвозмездно полученного имущества (денег) от продажи векселей принципала. Налогоплательщиком по мнению налогового органа нарушен п. 8 ст. 250 и п. 1 ст. 248 НК РФ.

Межрайонная ИФНС России N по Московской области в оспариваемом решении от 31.08.2009 N о привлечении к ответственности за совершение налогового правонарушения и в апелляционной жалобе ссылается на то, что:

***) в адрес ООО "г" не представлено оправдательных документов агентом на сумму 53 280 000 руб. (по Агентскому договору б/н от 06 апреля 2004 года, заключенному между и ООО "". К отчетам Агента ООО "" об исполнении агентских поручений к Агентскому Договору б/н от 16 марта 2004 года, заключенному между ООО "" и ЗАО "" не приложены первичные документы - расписки граждан о получении денежных средств, документально свидетельствующие о факте понесенных расходов агента по Агентскому договору б/н от 06 апреля 2004 года, заключенному между и ООО "". Не подтвержденные документально расходы агента в размере 53 280 000 рублей не могут являться расходами агента ООО "" по агентскому договору с ЗАО "";

***) не осуществлено финансирование принципалом ЗАО "" в адрес "" в сумме 53 600 000 руб. в нарушение п. 1 агентского договора без номера от 16 марта 2004 г. Полученные денежные средства на расчетный счет ООО "" от продажи векселей ЗАО "" при отсутствии первичных оправдательных документов - расписок граждан о получении денежных средств, документально свидетельствующих о факте понесенных расходов агента по Агентскому договору б/н от 06 апреля 2004 года, заключенному между и ООО "" - являются безвозмездно полученным имуществом.

***) внереализационные доходы в соответствии с п. 1 ст. 248 НК РФ включаются в состав доходов, которые формируют налоговую базу по налогу на прибыль. Налогоплательщиком в целях налогообложения получен внереализационный доход в сумме 37 718 000 руб., который не отражен в составе налоговой базы по налогу на прибыль, в том числе: в 2006 году - 933 000 руб., в 2007 году - 785 000 руб.

Таким образом, в основу Решений налоговых органов положен факт непредставления налогоплательщиком расписок граждан о получении денежных средств, документально свидетельствующих о факте понесенных расходов агента по Агентскому договору б/н от 06.04.2004 года, заключенному между и ООО "г", которые должны быть приложены к отчетам Агента ООО "" об исполнении агентских поручений к Агентскому Договору б/н от 16.03.2004 года, заключенному между ООО "" и ЗАО "".

Как усматривается из материалов дела, ЗАО "" (Принципал) заключило с ООО "" (Агент) агентский договор N б/н от 16.03.2004, согласно условиям которого Агент обязался за вознаграждение от своего имени и за счет Принципала совершать действия по поиску граждан - участников общей долевой собственности на земельный участок площадью около 2074 га, адрес местонахождения: Московская область, с целью заключения предварительных договоров купли-продажи долей в праве собственности на указанный участок, а также по получению у указанных граждан, подписанных между Агентом и гражданами предварительных договоров купли-продажи земельных долей между гражданами и Агентом, правоустанавливающих документов на земельный участок, приходно-кассовых ордеров и (или) расписок от граждан в получении денежных средств по договорам купли-продажи и предварительным договорам, и иных документов.

Для исполнения предусмотренных агентским договором N б/н от 16.03.2004 обязательств ООО "" заключило с гражданином агентский договор N б/н от 06.04.2004, согласно условиям которого последний обязался за вознаграждение от имени и за счет ООО "" совершать действия, составляющие предмет обязательств ООО "" по агентскому договору N б/ н от 16.03.2004, заключенному с ЗАО "".

В соответствии с пунктом 3.1 агентского договора N б/н от 16.03.2004, заключенного между ЗАО "" и ООО "", с пунктом 2 статьи 1008 ГК РФ, последним по окончании выполнения поручения в объеме, предусмотренном в п. 1.1 указанного агентского договора, были направлены в адрес ЗАО "" Отчеты о проделанной работе с указанием количества оформленных документов и приложением доказательств расходов, произведенных Агентом в интересах Принципала (Отчет N 1 Агента об исполнении агентского поручения от 21.02.2006 года, Отчет N 2 Агента об исполнении агентского поручения от 03.05.2006 года, Отчет N 3 Агента об исполнении агентского поручения от 20.06.2006 года, с приложением к ним Отчетов о расходовании денежных средств к агентскому договору от 16 марта 2004 года, предварительных договоров купли-продажи земельных долей, заявлений граждан об отказе от покупки, заявлений о внесении доли, Свидетельств на землю и расписок граждан о получении денежных средств, что подтверждается актами приемки/передачи документов N 1 - 3 к агентскому договору N б/н от 16.03.2004.

После проведения взаиморасчетов Сторон по агентскому договору N б/н от 16.03.2004 (ЗАО "" было передано ООО "" вексель ООО "" и 3 векселя ЗАО "" в счет оплаты вознаграждения Агента и возмещения затрат Агента ООО "" по агентскому договору б/н от 16.03.2004) сторонами был составлен Акт сдачи-приемки работ от 20.06.2006.

В соответствии с п. 3.1 агентского договора N б/н от 06.04.2004, заключенного между ООО "" и , п. 2 ст. 1008 ГК РФ, последним по окончании выполнения поручения в объеме, предусмотренном в п. 1.1 указанного агентского договора, были направлены в адрес ООО "" Отчеты о проделанной работе с указанием количества оформленных документов и приложением доказательств расходов, произведенных Агентом в интересах Принципала (Отчет N 1 Агента об исполнении агентского поручения от 21.02.2006 года, Отчет N 2 Агента об исполнении агентского поручения от 03.05.2006 года, Отчет N 3 Агента об исполнении агентского поручения от 20.06.2006 года с приложением к ним Отчетов о расходовании денежных средств к агентскому договору б/н от 06 апреля 2004 года, предварительных договоров купли-продажи земельных долей, заявлений граждан об отказе от покупки, заявлений о внесении доли, Свидетельств на землю и расписок граждан о получении денежных средств, что подтверждается Актами приемки/передачи документов N 1 - 3 к агентскому договору N б/н от 06.04.2004 года.

После проведения взаиморасчетов Сторон по агентскому договору б/н от 06 апреля 2004 года (были выданы из кассы ООО "" денежные средства в счет оплаты вознаграждения Агента и возмещение затрат Агента по агентскому договору б/ н от 06.04.2004 года) сторонами был составлен Акт сдачи-приемки работ от 20.06.2006.

Агент выплатил гражданам в счет оплаты по договорам купли-продажи 1184 земельных долей денежные средства в сумме 53 280 000 руб., а ООО "" выплатил гражданам в счет оплаты по договорам купли-продажи в общей сложности 32-х земельных долей денежные средства в общей сумме 320 000 руб.

Таким образом, Агентами (ООО "" по агентскому договору от 16.03.2004 и по агентскому договору от 06.04.2004) надлежащим образом выполнены требования п. 3.1 агентских договоров по передаче Принципалам (ЗАО по Агентскому договору б/н от 16.03.2004 и ООО "" по Агентскому договору б/н от 06.04.2004) документов, подтверждающих расходы, произведенные агентом за счет Принципала, - расписок граждан о получении денежных средств по предварительным договорам купли-продажи земельной доли. В случае невыполнения указанных условий стороны договоров не имели возможности подписать акт выполненных работ и получить агентское вознаграждение по агентским договорам.

Документами, подтверждающими затраты принципала по агентскому договору являются отчеты агента, акты сдачи-приемки работ, платежные документы (аналогичная правовая позиция отражена в Постановлении Президиума Высшего Арбитражного суда РФ от 18 мая 2010 года N 17795/09). Представление указанных документов налоговым органом не оспаривается.

Согласно ст. 247 НК РФ объектом налогообложения по налогу на прибыль организаций признается прибыль, полученная налогоплательщиком, под которой для российских организаций признаются полученные доходы, уменьшенные на величину произведенных расходов.

В соответствии со ст. 248 НК РФ к доходам относятся:

***) доходы от реализации товаров (работ, услуг) и имущественных прав (далее - доходы от реализации).

***) внереализационные доходы, определяемые в порядке статьи 250 НК РФ.

Апелляционный суд считает необоснованным включение налоговым органом во внереализационный доход налогоплательщика вексельной суммы, полученной в счет возмещения расходов по агентским договорам. Налоговым органом не доказано, что полученные денежные средства на расчетный счет налогоплательщика от продажи векселей принципала - ЗАО "" являются безвозмездно полученным имуществом.

Кроме того, п. 8 ст. 250 НК РФ не относится к рассматриваемым правоотношениям, поскольку устанавливает порядок оценки доходов при получении имущества безвозмездно.

Довод налогового органа о том, что обществом не представлено оправдательных документов на сумму 53 280 000 руб., а именно: расписок граждан, несостоятелен. Как усматривается из условий договоров, расписки граждан переданы в итоге первоначальному принципалу - ЗАО "" и у налогоплательщика находиться на момент проведения проверки не могли. Вместе с тем, указанные документы (расписки граждан о получении денежных средств по предварительным договорам купли-продажи земельной доли) Межрайонная ИФНС России N по Московской области не затребовала ни у ЗАО "", ни у заявителя, что подтверждается Требованием N о представлении документов от 16.09.2008.

Вместе с тем, ООО "" в ходе рассмотрения дела в суде первой инстанции представило вышеуказанные документы - копии расписок от граждан в получении денежных средств по предварительным договорам купли-продажи земельных долей. К 17.09.2010 ООО "" было получено и представлено в материалы дела 1037 копий договоров и расписок из 1184.

Кроме того, апелляционный суд считает, что обществом подтверждены расходы иными кроме расписок документами: договорами, отчетами агента, актами выполненных работ, платежными поручениями, актами взаиморасчетов, кассовыми ордерами. Совершение сделок купли-продажи земельных долей налоговым органом не оспаривается.

С учетом изложенного, выводы Межрайонной ИФНС России N по Московской области о неподтвержденности расходов по агентскому договору в соответствии со ст. 252 НК РФ не соответствуют материалам дела.

Также не соответствует фактическим обстоятельствам, сделанный налоговым органом на основании анализа источников финансирования агентского договора ООО "" с ЗАО "", довод налогового органа о неисполнении ЗАО "" обязательства, предусмотренного п. 1.1 договора. Возмещение Принципалом (ЗАО "") расходов Агента (ООО "") было произведено путем передачи Принципалом простых векселей, что обжалуемым решением не оспаривается. Передача Принципалом Агенту векселей в счет возмещения его расходов прямо предусмотрена пунктом 4.3 Агентского договора б/н от 16.03.2004 и не противоречит нормам законодательства. Ссылка в обжалуемом решении на последующее движения денежных средств не свидетельствует о каких-либо нарушениях налогового либо иного законодательства и не имеет отношения к рассматриваемому делу.

Таким образом, довод Межрайонной ИФНС России N по Московской области о не осуществлении финансирования ЗАО "" в адрес "" в сумме 53 600 000 руб. являются необоснованными.

Довод налогового органа о том, что выплата вознаграждения субагенту в сумме 10 000 руб. должна быть произведена, в соответствии с условиями договора N б/н от 16.03.2004, принципалом -ЗАО "", несостоятелен. Как усматривается из условий договора N б/н от 06.04.2004, договор заключен между ООО "" и , агентское вознаграждение за выполнение обязательств агента, согласно смысла агентского договора, выплачивает принципал, то есть в данном случае - ООО "". ЗАО "" с гражданином ни в какие обязательственные отношения не вступало, в связи с чем обязанностей по выплате агентского вознаграждения не несет. В данном случае имеют место быть два самостоятельных агентских договора, участники которых несут обязательства только перед стороной конкретного договора.

Оплата ООО "" агентского вознаграждения гр. в сумме 10 000 руб. подтверждается расходным ордером N от 04.04.2006, в связи с чем, отнесение данного вознаграждения к расходам общества является обоснованным.

***.12.2008 участником ООО "" было принято Решение о реорганизации в форме присоединения к ООО "". ООО "" были выполнены все требования, предусмотренные российским законодательством при проведении процедуры реорганизации в форме присоединения.

В соответствии со ст. 51 ФЗ "Об обществах с ограниченной ответственностью" при реорганизации общества в форме присоединения к нему другого общества первое из них считается реорганизованным с момента внесения в единый государственный реестр юридических лиц записи о прекращении деятельности присоединенного общества.

Согласно п. 5 ст. 16 Федерального закона от 08.08.2001 N 129-ФЗ "О государственной регистрации юридических лиц и индивидуальных предпринимателей" реорганизация юридического лица в форме присоединения с момента внесения в Единый государственный реестр юридических лиц записи о прекращении деятельности последнего из присоединенных юридических лиц считается завершенной.

***.05.2009 Инспекцией Федеральной налоговой службы по Московской области (по месту нахождения ООО "" на том момент, лица к которому осуществлялось присоединение) в единый государственный реестр юридических лиц была внесена запись о прекращении деятельности ООО "" путем реорганизации в форме присоединения к ООО "".

***.06.2009 Инспекцией Федеральной налоговой службы по Московской области (по месту нахождения ООО "" на том момент, лица к которому осуществлялось присоединение) в единый государственный реестр юридических лиц была внесена запись о прекращении деятельности последнего из присоединяемых к ООО "" юридических лиц путем реорганизации в форме присоединения к ООО "".

Таким образом, 03.06.2009 процедура реорганизации ООО "" была завершена и все права и обязанности Общества перешли к ООО "" (правопреемнику).

***.08.2009 Межрайонная инспекция ФНС России N по Московской области вынесено Решение о привлечении к ответственности за совершение налогового правонарушения в отношении ООО "", при этом на ООО "" (правопреемника ООО "") налагается штраф в сумме 1 838 431 руб.

Пункт 2 ст. 50 НК РФ запрещает налагать штрафы на правопреемника реорганизованного юридического лица за налоговые правонарушения, совершенные данным реорганизованным лицом до завершения его реорганизации.

Довод налогового органа о том, что проверка закончена подписанием справки по итогам проверки от 14.05.2009, то есть до окончания реорганизации (03.06.2009), несостоятелен. Из анализа норм налогового законодательства, регулирующих проведение выездной проверки, следует, что по окончании проведения проверки налоговый орган выносит решение о привлечении к ответственности либо об отказе в привлечении к ответственности. Подписанием справки по итогам проверки налоговая проверка не заканчивается. Кроме того, налоговые санкции установлены именно решением о привлечении к ответственности, а не справкой. Данное решение о привлечении к ответственности вынесено после завершения реорганизации и в отношении иного лица, в отношении которого проверка не проводилась, что в силу ст. ст. 108, 109 НК РФ исключает ответственность заявителя - ООО "".

Таким образом, Решение Межрайонной инспекции ФНС России N 13 по Московской области N 11-25/112 от 31.08.2009 о привлечении к ответственности за совершение налогового правонарушения, Решение Управления ФНС России по Московской области N 16-16/82547 от 27.11.2009 вынесены с нарушением п. 2 ст. 50 НК РФ.

Налоговый орган в апелляционной жалобе указывает, что общество правомерно привлечено к налоговой ответственности, предусмотренной ст. 126 НК РФ, поскольку выставленное требование является стандартным, налоговый орган в требовании о представлении документов не имел возможности указать конкретные реквизиты документов. Кроме того, общество в обоснование произведенных расходов, обязано было самостоятельно представить запрашиваемые документы.

Апелляционный суд считает вышеуказанный довод налогового органа необоснованным, поскольку общество не учитывало произведенные расходы во исполнение агентского договора при определении налогооблагаемой базы по налогу на прибыль, в связи с тем, что произведенные по агентскому договору расходы были возмещены принципалом в соответствии с условиями договора. Учитывая данные обстоятельства, общество не обязано было представлять самостоятельно в налоговый орган указанные документы. Из содержания требования налогового органа N от 16.09.2008 невозможно определить какие виды и количество документов истребовалось у налогоплательщика, в связи с чем, привлечение к ответственности, предусмотренной п. 1 ст. 126 НК РФ неправомерно.

Согласно ч. 1 ст. 65, ч. 5 ст. 200 АПК РФ обязанность доказывания соответствия оспариваемого ненормативного правового акта закону или иному нормативному правовому акту, законности принятия оспариваемого решения, совершения оспариваемых действий (бездействия), наличия у органа или лица надлежащих полномочий на принятие оспариваемого акта, решения, совершение оспариваемых действий (бездействия), а также обстоятельств, послуживших основанием для принятия оспариваемого акта, решения, совершения оспариваемых действий (бездействия), возлагается на орган или лицо, которые приняли акт, решение или совершили действия (бездействие).

На основании ч. 2 ст. 201 АПК РФ арбитражный суд, установив, что оспариваемые ненормативные правовые акты органов местного самоуправления, решения и действия (бездействие) государственных органов, органов местного самоуправления, иных органов, должностных лиц не соответствуют закону или иному нормативному правовому акту и нарушают права и законные интересы заявителя в сфере предпринимательской и иной экономической деятельности, принимает решение о признании ненормативного правового акта недействительным, решений и действий (бездействия) незаконными.

С учетом изложенного суд апелляционной инстанции считает, что доводы инспекции, изложенные в апелляционной жалобе, фактически сводятся к иной, чем у суда, оценке доказательств, и они не могут служить основанием для отмены принятого по делу решения, так как не свидетельствуют о несоответствии выводов суда имеющимся в деле доказательствам и о неправильном применении норм налогового законодательства.

Учитывая изложенное, апелляционный суд считает, что оснований для отмены решения суда, в том числе безусловных, не имеется.

Руководствуясь статьями 266, 268, пунктом 1 статьи 269, статьей 271 Арбитражного процессуального кодекса Российской Федерации, суд

постановил:

решение Арбитражного суда Московской области от 2010 года по делу А41 оставить без изменения, апелляционную жалобу Межрайонной инспекции ФНС России N 13 по Московской области - без удовлетворения.

Споры и конфликты породили судей и адвокатов, а нежелание спорить – нотариусов.

Споры и конфликты породили судей и адвокатов, а нежелание спорить – нотариусов.